(网经社讯)近几年来,随着国家及各级政府不断的推动,我国供应链金融得到了蓬勃发展。

根据中国人民银行的统计数据,2022年,商业汇票承兑发生额27.4万亿元,贴现发生额19.5万亿元。截至2022年末,商业汇票承兑余额19.1万亿元,同比增长15.2%;贴现余额13.0万亿元,同比增长29.1%。签发票据的中小微企业21.3万家,占全部签票企业的94.5%,中小微企业签票发生额17.8万亿元,占全部签票发生额的64.9%。贴现的中小微企业32.7万家,占全部贴现企业的97.1%,贴现发生额14.2万亿元,占全部贴现发生额的72.9%。与此同时,2022年12月,全社会融资规模存量达到了7.34万亿,增速16.3%。在市场高度发展的同时,各行各业各种不同类型的企业,纷纷加入到供应链金融的市场和轨道中来。这里面既有产业企业,也有金融机构,科技公司,供应链金融呈现出了蓬勃发展势头。经过多年的尝试和发展,供应链金融实践出现创新和突破。这不仅表现为量的变化,也表现为质的变化以及制度环境的变化。

首先,从量或规模的发展角度看,随着国家对供应链金融关注度逐步加强,普惠金融的力度增大,金融机构对企业贷款的支持力度逐年上升,特别是普惠型小微企业贷款,发展迅猛。2019年为43万亿,2020年为56万亿,2021年为72万亿,2022年为88万亿。与此同时,中小微企业融资的成本逐步降低。我国新发放的普惠型小微企业贷款利率2018年全年为7.34%;2019年全年为6.7%,较2018年下降0.64%;2020全年为5.88%,较2019年下降0.82%;2021年全面为5.69%,较2020年下降0.19%;2022年上半年全国新发放普惠型小微企业贷款利率5.35%,较2021年全年下降0.35%。除了融资量和利率外,积极推动和开展供应链金融的主体也日益多元化,根据行使职能不同,可将供应链金融的主要参与者分为八大类:核心企业、 链属企业(中小企业)、金融机构、物流服务商、供应链管理服务公司、科技公司、基础设施服务商、政府职能部门及行业组织,从目前发展态势看,这些机构均积极发挥着相应的作用。

其次,从质的变化看,近年来供应链金融出现一些创新和突破。这些创新和突破可以用三个关键词来概括,即协同推动、数字信用和多元目标。协同推动指的是不同的机构和组织之间、企业与金融机构之间,甚至地方政府等管理部门开始紧密合作,协同打造供应链金融服务平台,为产业企业提供综合性的供应链金融服务,这一推进方法不同于以往企业层面或金融机构自身推进供应链金融,其协同合作既能够有效整合各方资源和能力,又能够更好地服务于产业集群和众多中小微企业。数字信用指的是应用数字化技术强化供应链运营中参与主体的信用刻画和管理,已经成为目前供应链金融开展的主要工具和手段,因此,围绕供应链金融活动开展一系列从硬件(即数字技术的广泛应用)到软件(即大数据分析、AI应用等)的建设,已经是各行各业打造数字基础设施的主要举措。多元目标指的是有些领域开展供应链金融的主要目标不仅仅是帮助解决企业、特别是中小微企业的运营资金,而且开始关注培育企业的创新能力,产业绿色可持续发展以及产业供应链安全与韧性。

第三,从制度环境的变革看,在这一年供应链金融市场逐步得到了更为积极的推动以及有效规范,供应链金融市场有了良好的发展空间和秩序。这主要表现在2022年1月,国务院国资委印发《关于推动中央企业加快司库体系建设进一步加强资金管理的意见》的通知,通知要求中央企业进一步加强资金管理,有效提高资金运营效率,强化供应链金融服务管理,要严控供应链金融业务范围,严禁提供融资担保,严禁开展融资性贸易业务和虚假贸易业务等,同时加强应收款项清收管理。3月29日,中办、国办印发了《关于推进社会信用体系建设高质量发展促进形成新发展格局的意见》,明确提到了多项关于金融信用体系建设、金融服务实体、供应链金融发展等内容。

8月11日,上海票据交易所发出《关于票据付款期限调整和信息披露有关事项的提示》,人民银行、银保监会拟修订相关办法,缩短票据最长付款期限,商业汇票的付款期限自出票日至到期日止,最长不得超过6个月。9月29日,中国银保监会、央行联合印发《关于推动动产和权利融资业务健康发展的指导意见》提出,要加大动产和权利融资服务力度,科学合理拓宽押品范畴,充分发挥动产和权利融资对薄弱领域的支持作用,加强动产和权利融资差异化管理。11月18日,人民银行、银保监会联合修订发布了《商业汇票承兑、贴现与再贴现管理暂行办法》,以规范商业汇票承兑、贴现与再贴现业务,促进票据市场健康发展。根据《办法》,商业汇票最长期限由1年调整至6个月,并且强调贸易背景的真实性。这些政策措施出台,无疑对于促进供应链金融健康发展起到了重要的保障作用。

但是需要看到的是,在这些年疫情冲击、全球经济动荡、俄乌战争、中美贸易摩擦等不确定状况下,中国的产业和企业在资金方面仍然面临着许多挑战,迫切需要供应链金融的创新突破。目前中国产业,特别是中小企业的资金状况如何?作为供给侧的金融机构以及科技公司等又面临着怎样的挑战?为了了解这些问题,中国人民大学中国供应链战略管理研究中心、万联网联合发起调研,旨在全面了解企业以及金融机构与金融科技企业开展相应服务的状况,并从完善供应链金融生态治理的角度提出发展建议。

供应链金融需求趋势与对比

根据工信部等四部门2011年6月联合颁布的《中小企业划分标准规定》,以2021年企业年平均营业收入为标准,筛选得到A股上市公司中满足条件的572家中小企业,通过计算得出2022年前三季度的企业资金流基本状况。

企业基本情况

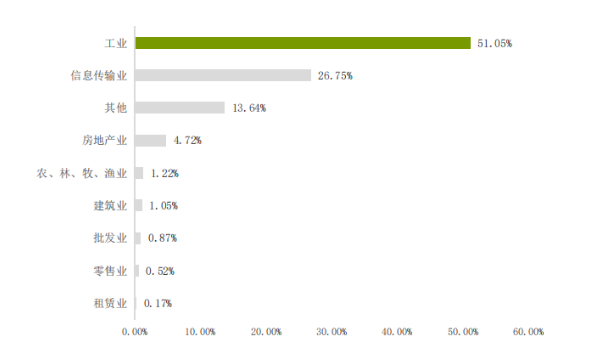

分行业看,工业、信息传输业、其他类中小上市企业,分别占比为51.05%,26.75%,13.64%。

企业应收账款周转周期(DSO)情况

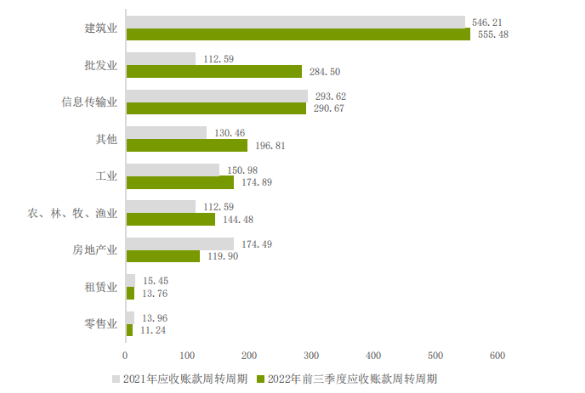

从行业细分来看,建筑业2022年前三季度的DSO高达555.48天,相较于2021年的546.21天增长1.7%;批发业2022年前三季度的DSO达到284.5天,相较于2021年的112.59天增长152.69%,是所有行业中DSO增长速度最快的;房地产业2022年前三季度的DSO达到119.9天,相较于2021年的174.49天减少31.29%,是所有行业中DSO减少速度最快的;租赁业和零售业的DSO均小于20天。

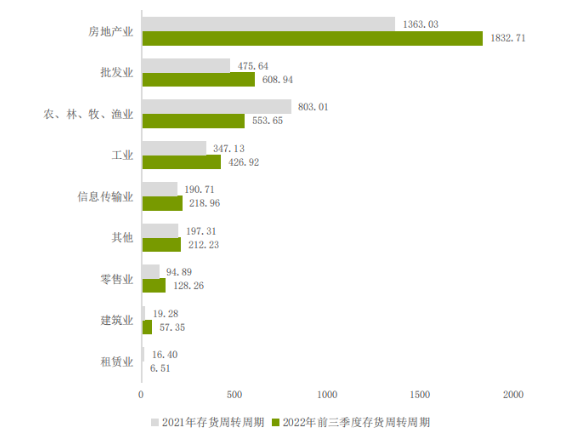

企业存货周转周期(DIO)情况

从行业细分来看,房地产业2022年前三季度的DIO高达1832.71天,相较于2021年的1363.03天增长34.64%;建筑业2022年前三季度的DIO到57.35天,相较于2021年的19.28天增长197.44%,是所有行业中DIO增长速度最快的;租赁业2022年前三季度的DIO达到6.51天,相较于2021年的16.40天减少60.31%,是所有行业中DIO减少速度最快的;2022年前三季度,租赁业的DIO小于10天。

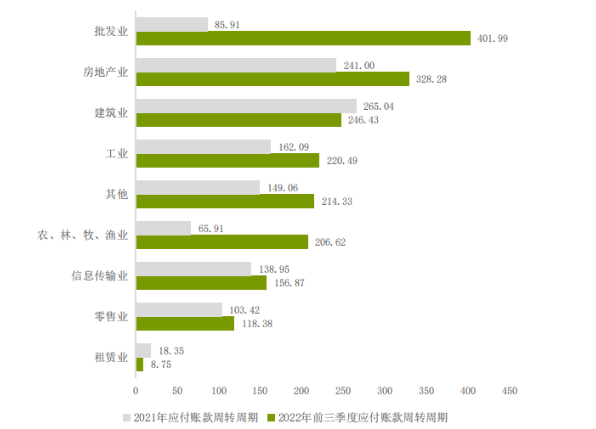

企业应付账款周转周期(DPO)情况

从行业细分来看,批发业2022年前三季度的DPO高达401.99天,相较于2021年的85.91天增长367.90%,是所有行业中DIO增长速度最快的;租赁业2022年前三季度的DPO达到8.75天,相较于2021年的18.35天减少52.29%,是所有行业中DPO减少速度最快的;2022年前三季度,租赁业的DPO小于10天。

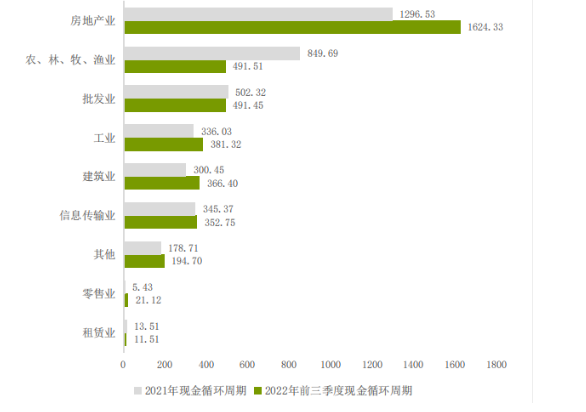

企业现金循环周期(CCC)情况

从行业细分来看,房地产业2022年前三季度的CCC高达1624.33天,相较于2021年的1296.53天增长25.28%;零售业2022年前三季度的CCC达到21.12天,相较于2021年的5.43天增加288.71%,是所有行业中CCC增加速度最快的;农、林、牧、渔业2022年前三季度的CCC达到491.51天,相较于2021年的849.69天减少42.15%,是所有行业中CCC减少速度最快的;2022年前三季度,租赁业的CCC小于20天。

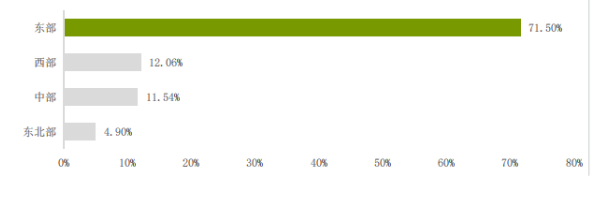

企业基本情况

目前,统计中所涉及东部、中部、西部和东北地区的具体划分为:东部10省(市)包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东和海南;中部6省包括山西、安徽、江西、河南、湖北和湖南;西部12省(区、市)包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆;东北3省包括辽宁、吉林和黑龙江。分地区看,东部、西部、中部、东北部中小上市企业,分别占比为71.50%,12.06%,11.54%,4.9%。

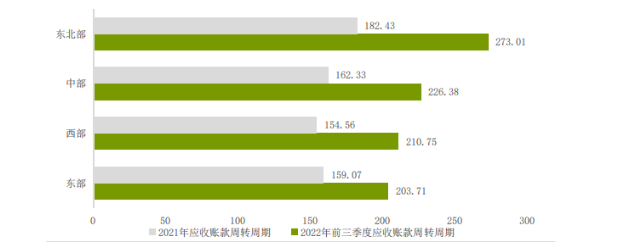

企业应收账款周转周期(DSO)情况

从地区细分来看,东北部中小企业2022年前三季度的DSO高达273.01天,相较于2021年的183.43天增长28.06%,是所有地区中DSO增长速度最快的;东部中小企业2022年前三季度的DSO高达203.71天,相较于2021年的159.07天增长28.06%,是所有地区中DSO增长速度最慢的。

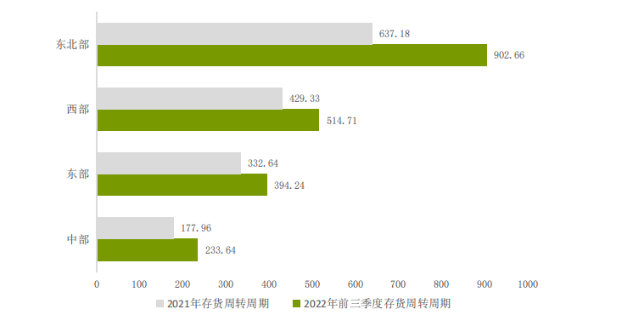

企业存货周转周期(DIO)情况

从地区细分来看,东北部中小企业2022年前三季度的DIO高达902.66天,相较于2021年的637.18天增长41.66%,是所有地区中DIO增长速度最快的;东部中小企业2022年前三季度的DIO高达394.24天,相较于2021年的332.64天增长18.52%,是所有地区中DIO增长速度最慢的;中部地区中小企业2022年前三季度的DIO最短为233.64天。

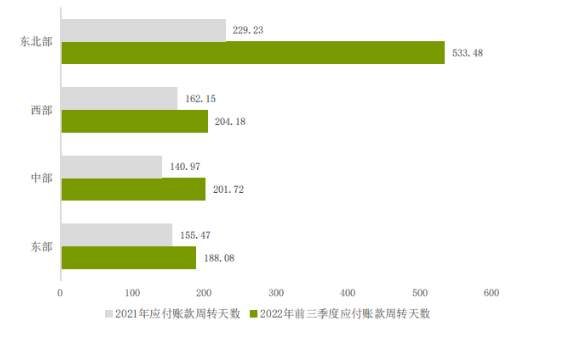

企业应付账款周转周期(DPO)情况

从地区细分来看,东北部中小企业2022年前三季度的DPO高达533.48天,相较于2021年的229.23天增长132.72%,是所有地区中DPO增长速度最快的;东部中小企业2022年前三季度的DPO达到188.08天,相较于2021年的155.47天增长20.98%,是所有地区中DPO增长速度最慢的。

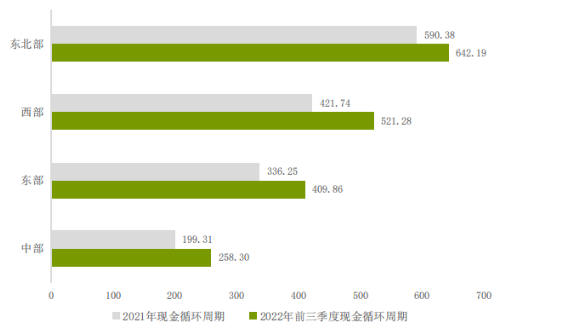

企业现金循环周期(CCC)情况

从地区细分来看,东北部中小企业2022年前三季度的CCC高达642.19天,相较于2021年的590.38天增长8.78%,是所有地区中CCC增长速度最慢的;中部中小企业2022年前三季度的CCC高达258.30天,相较于2021年的199.31天增长29.6%,是所有地区中CCC增长速度最快的。

根据工信部等四部门2011年6月联合颁布的《中小企业划分标准规定》,以2021年企业年度营业收入为标准,筛选得到A股上市公司中满足条件的4518家大型企业,通过计算得出2022年前三季度的大型企业资金流基本状况。

企业基本情况

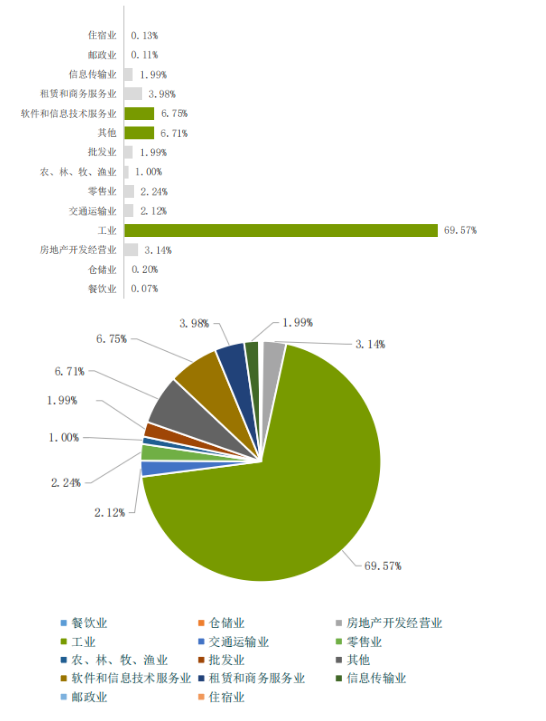

分行业看,大型企业所在行业包括餐饮业、仓储业、房地产开发经营业、工业、交通运输业、零售业、农林牧渔业、批发业、软件和信息技术服务业、商务服务业、信息传输业、邮政业、住宿业、租赁和商务服务业和其他。由图2-1和图2-2可知,工业大型企业所占比例最大,占全部行业大型企业总数的69.57%;其次是软件和信息技术服务业和其他,分别占全部行业大型企业总数的6.75%和6.71%。

企业应收账款周转周期(DSO)情况

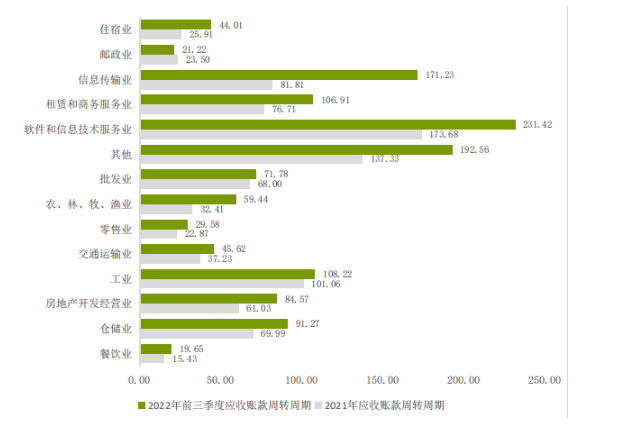

由图2-3可知,从行业细分来看,住宿业2022年前三季度的DSO为44.01天,相较于2021年的25.91天增长69.83%;邮政业2022年前三季度的DSO为21.22天,相较于2021年的23.50天缩短9.69%,是唯一一个DSO缩短的行业;信息传输业2022年前三季度的DSO为171.23天,相较于2021年的81.81天增长109.31%,是DSO增长幅度最大的行业;租赁和商务服务业2022年前三季度的DSO为106.91天,相较于2021年的76.71天增长39.37%;软件和信息技术服务业2022年前三季度的DSO为231.42天,相较于2021年的173.68天增长33.25%;批发业2022年前三季度的DSO为71.78天,相较于2021年的68.00天增长1.55%;农、林、牧、渔业2022年前三季度的DSO为59.44天,相较于2021年的32.41天增长83.39%;零售业2022年前三季度的DSO为29.58天,相较于2021年的22.87天增长5.65%;交通运输业2022年前三季度的DSO为45.62天,相较于2021年的37.23天增长22.51%;工业2022年前三季度的DSO为108.22天,相较于2021年的101.06天增长7.09%;房地产开发经营业2022年前三季度的DSO为84.57天,相较于2021年的61.03天增长38.57%;仓储业2022年前三季度的DSO为91.27天,相较于2021年的69.99天增长30.41%;餐饮业2022年前三季度的DSO为19.65天,相较于2021年的15.43天增长27.31%;其他行业2022年前三季度的DSO为192.56天,相较于2021年的137.33天增长40.221%。

企业存货周转周期(DIO)情况

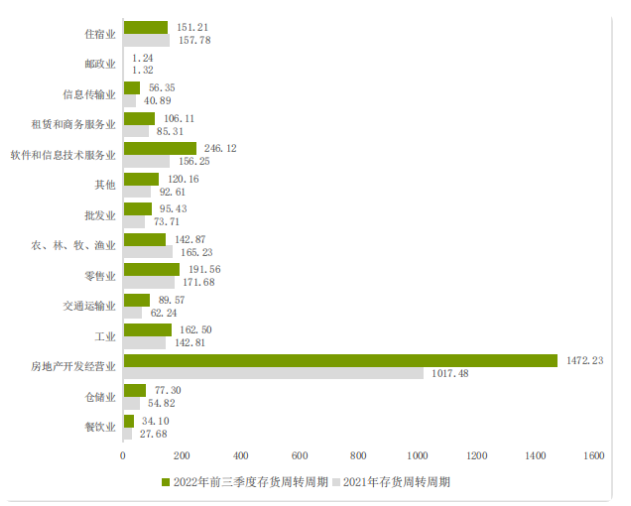

由图2-4可知,从行业细分来看,住宿业2022年前三季度的DIO为151.21天,相较于2021年的157.78天缩短4.16%;邮政业2022年前三季度的DIO为1.24天,相较于2021年的1.32天缩短5.91%;信息传输业2022年前三季度的DIO为56.35天,相较于2021年的40.89天增长37.82%;租赁和商务服务业2022年前三季度的DIO为106.11天,相较于2021年的85.31天增长24.37%;软件和信息技术服务业2022年前三季度的DIO为246.12天,相较于2021年的156.25天增长57.52%,是DIO增长幅度最大的行业;批发业2022年前三季度的DIO为95.43天,相较于2021年的73.71天增长29.46%;农、林、牧、渔业2022年前三季度的DIO为142.87天,相较于2021年的165.23天缩短13.53%,是DIO缩短幅度最大的行业;零售业2022年前三季度的DIO为191.56天,相较于2021年的171.68天增长11.58%;交通运输业2022年前三季度的DIO为89.57天,相较于2021年的62.24天增长43.92%;工业2022年前三季度的DIO为162.50天,相较于2021年的142.81天增长13.79%;房地产开发经营业2022年前三季度的DIO为1472.23天,相较于2021年的1017.48天增长44.69%;仓储业2022年前三季度的DIO为77.30天,相较于2021年的54.82天增长41.00%;餐饮业2022年前三季度的DIO为34.10天,相较于2021年的27.68天增长23.21%;其他行业2022年前三季度的DIO为120.16天,相较于2021年的92.61天增长29.75%。

企业应付账款周转周期(DPO)情况

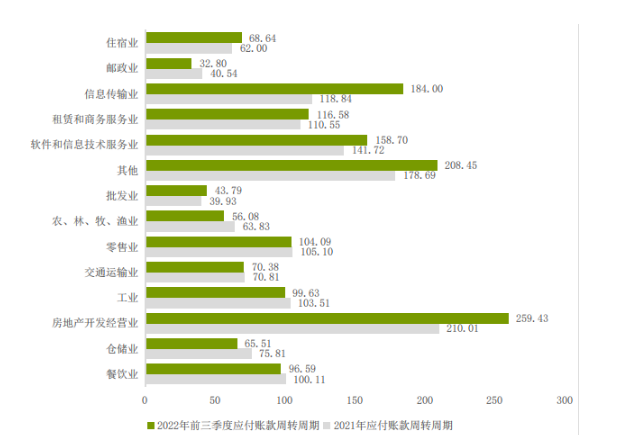

由图2-5可知,从行业细分来看,住宿业2022年前三季度的DPO为68.64天,相较于2021年的62.00天增长10.70%;邮政业2022年前三季度的DPO为32.80天,相较于2021年的40.54天缩短19.10%,是DPO缩短幅度最大的行业;信息传输业2022年前三季度的DPO为184.00天,相较于2021年的118.84天增长54.83%,是DPO增长幅度最大的行业;租赁和商务服务业2022年前三季度的DPO为116.58天,相较于2021年的110.55天增长5.45%;软件和信息技术服务业2022年前三季度的DPO为158.70天,相较于2021年的141.72天增长11.98%;批发业2022年前三季度的DPO为43.79天,相较于2021年的39.93天增长9.67%;农、林、牧、渔业2022年前三季度的DPO为56.08天,相较于2021年的63.83天缩短12.14%;零售业2022年前三季度的DPO为104.09天,相较于2021年的105.10天缩短0.97%;交通运输业2022年前三季度的DPO为70.38天,相较于2021年的70.81天缩短0.60%;工业2022年前三季度的DPO为99.63天,相较于2021年的103.51天缩短3.75%;房地产开发经营业2022年前三季度的DPO为259.43天,相较于2021年的210.01天增长23.53%;仓储业2022年前三季度的DPO为65.51天,相较于2021年的75.81天缩短13.59%;餐饮业2022年前三季度的DPO为96.59天,相较于2021年的100.11天缩短3.51%;其他行业2022年前三季度的DPO为208.45天,相较于2021年的178.69天增长16.66%。

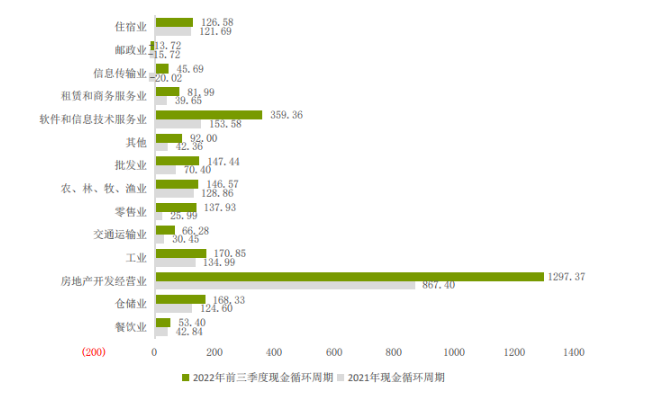

企业现金循环周期(CCC)情况

由图2-6可知,从行业细分来看,住宿业2022年前三季度的CCC为126.58天,相较于2021年的121.69天增长4.02%;邮政业2022年前三季度的CCC为-13.72天,相较于2021年的-15.72天增长12.73%,是CCC最小的行业;信息传输业2022年前三季度的CCC为45.69天,相较于2021年的-20.02天增长328.18%;租赁和商务服务业2022年前三季度的CCC为81.99天,相较于2021年的39.65天增长106.80%;软件和信息技术服务业2022年前三季度的CCC为359.36天,相较于2021年的153.58天增长133.99%;批发业2022年前三季度的CCC为147.44天,相较于2021年的70.40天增长109.45%;农、林、牧、渔业2022年前三季度的CCC为146.57天,相较于2021年的128.86天缩短13.74%;零售业2022年前三季度的CCC为137.93天,相较于2021年的25.99天增长430.68%,是CCC增长幅度最大的行业;交通运输业2022年前三季度的CCC为66.28天,相较于2021年的30.45天增长117.66%;工业2022年前三季度的CCC为21.38天,相较于2021年的134.99天缩短84.16%,是CCC缩短幅度最大的行业;房地产开发经营业2022年前三季度的CCC为1297.37天,相较于2021年的867.40天增长49.57%,是CCC最大的行业;仓储业2022年前三季度的CCC为168.33天,相较于2021年的124.60天增长35.10%;餐饮业2022年前三季度的CCC为53.40天,相较于2021年的42.84天增长24.65%;其他行业2022年前三季度的CCC为92.00天,相较于2021年的42.36天增长117.16%。

分地区看大型企业基本情况

企业基本情况

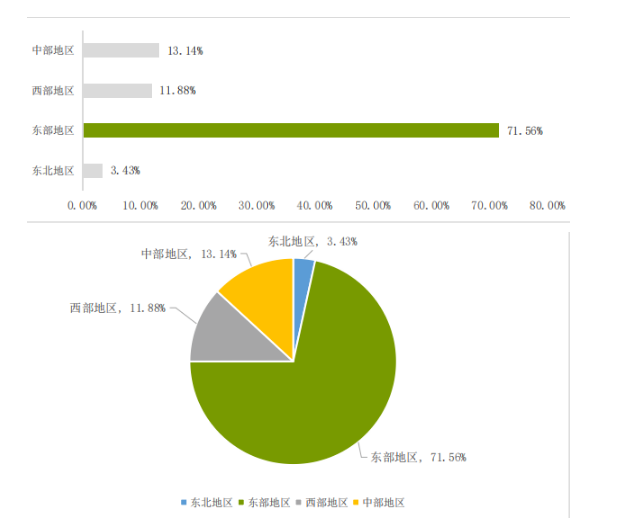

目前,统计中所涉及东部、中部、西部和东北地区的具体划分为:东部10省(市)包括北京、天津、河北、上海、江苏、浙江、福建、山东、广东和海南;中部6省包括山西、安徽、江西、河南、湖北和湖南;西部12省(区、市)包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆;东北3省包括辽宁、吉林和黑龙江。分地区看,东部、中部、西部和东北地区的大型上市企业分别占所有大型上市企业的71.56%、13.14%、11.88%和3.43%。

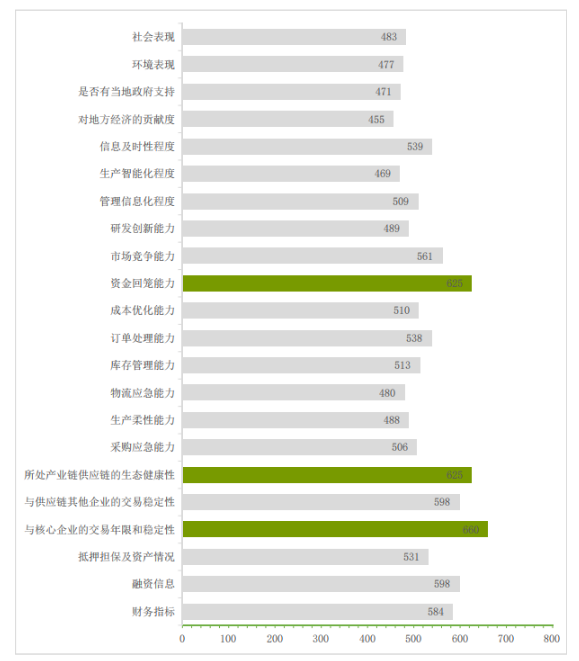

如图4-12所示,为了评估客户的还款能力,受调研企业会考虑一系列的指标,如下表所示,这些指标涵盖了企业的供应链管理、营销、生产、产品、企业管理、与资方的信息共享程度、政府资源等各个方面的能力。根据受调研企业对这些指标的重要度评分及总分排序,与核心企业的交易年限和稳定性、所处产业链供应链的生态健康性与资金回笼能力是最重要的三个指标,对当地经济的共享度、是否有当地政府支持、生产智能化程度、环境表现等能力排序较为靠后。根据《疫情下企业融资与供应链金融调研报告2020》的数据,在2020年的调查中,销售资金回笼周期、订单获取和响应能力是最重要的两个指标,研发、管理信息化、柔性生产、生产智能化等其他能力排名相对落后。通过对比可以看出,作为评估客户还款能力的硬性指标,资金回笼能力一直都是受调研企业重点关注的目标。

值得注意的是,与以往更加重视客户自身能力相比,受调研企业对客户与核心企业的交易年限和稳定性、客户所处产业链供应链的健康性给予更多关注,这是因为此前在疫情影响下,产业链供应链一度面临不少堵点卡点,金融机构逐渐认识到产业链供应链稳定对中小微企业的重要性。管理信息化、柔性生产等其他并不直接带来还款能力的指标,排名均相对靠后。此外,受调研企业不太关注客户的社会表现、环境表现等ESG绩效。但不管排名如何,所有的指标都是受调研企业重视的指标,因为选择“不考虑”和“不重要”选项的企业非常少。换言之,融资企业只有拥有了上述各方面的能力,尤其是与核心企业交易稳定性、所处产业链供应链生态健康性以及保持流动性的能力,才能获得金融机构的青睐。通过被调研企业对还款能力指标的补充,我们发现,除上述能力之外,创始人的个人特质,例如创始人创业经历、发展理念、个人偏等也会影响金融机构对其所处企业还款能力的评估。此外,中小企业在行业内的地位、口碑以及其团队稳定性也可作为金融机构对其还款能力评估的补充维度。

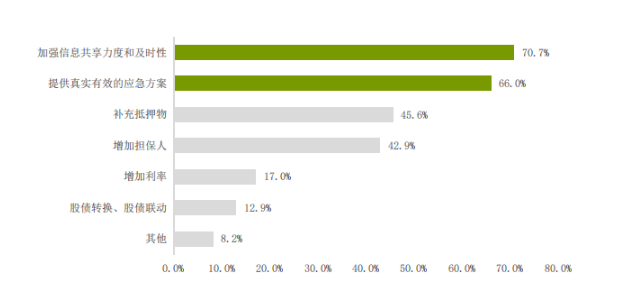

如图4-13所示,在过去三年,对于经营遭遇困难且有延期或增加授信需求的客户,70.7%的受调研企业要求其加强信息共享力度和及时性,66.0%的受调研企业要求其提供真实有效的供应链应急方案,而只有17%的受调研企业会要求增加利息,只有12.9%的受调研企业要求其进行债股转换、债股联动。根据《疫情下企业融资与供应链金融调研报告2020》的数据,在2020年的调查中,对于受疫情打击较大且有延期或增加授信需求的客户,76%的受调研企业要求其加强信息、数据共享力度和及时性,63.2%的受调研企业要求其提供真实有效的供应链应急方案,而只有9.3%的受调研企业要求其进行债股转换、债股联动,只有5.9%的受调研企业会要求增加利息。通过对比可以看出,无论处于何种情况下,融资企业必须加强信息共享以便解决金融机构、助贷机构与融资企业之间的信息不对称;其次,融资企业必须要有真实有效的供应链应急能力,这也是在复杂外部环境下,企业必须具备处理不确定因素的应急能力。供应链的应急能力应该包括采购、生产、销售、物流、资金、用工、管理等各方面的应变能力。

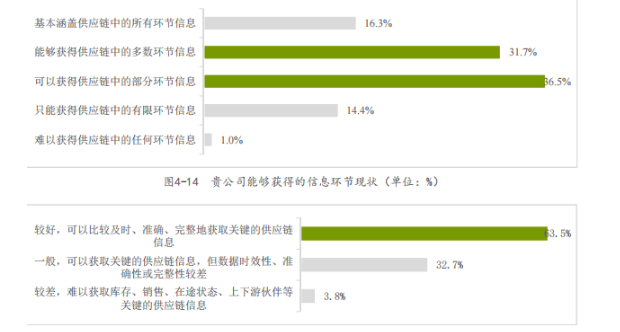

如图4-14所示,在对选择了加强信息共享力度和及时性的企业进行进一步调研时,我们发现,有36.5%的受调研企业可以获得供应链中的部分环节信息,31.7%的受调研企业能够获得供应链中的多数环节信息,16.3%的受调研企业可以获得基本涵盖供应链中的所有环节信息,而只有1.0%的受调研企业难以获得供应链中的任何环节信息。这也说明了金融机构可以在中小企业的配合下对供应链全流程的信息进行有效了解,加强信息共享力度和及时性对于金融机构进一步评估中小企业还款能力有较大帮助。此外,如图4-15所示,对于加强信息共享力度和及时性所获得信息的信息质量,有63.5%的受调研企业认为信息质量较好,可以比较及时、准确、完整地获取关键的供应链信息,有32.7%的受调研企业认为信息质量一般,可以获取关键的供应链信息,但数据时效性、准确性或完整性较差,而只有3.8%的受调研企业认为信息质量较差,难以获取库存、销售、在途状态、上下游伙伴等关键的供应链信息。这也进一步说明了,在中小企业和金融机构加强信息共享力度和及时性之后,金融机构所获得的信息在信息环节和信息质量这两个维度上都比较可靠,金融机构获得的信息范围较广,信息质量也基本能够得到保证。

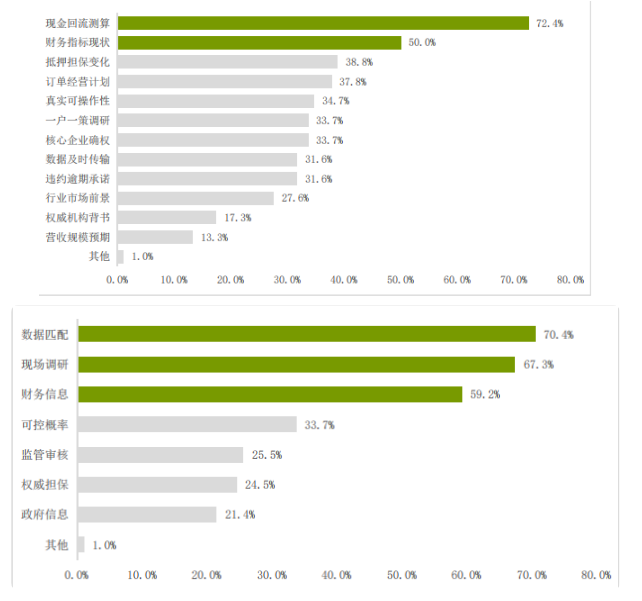

如图4-16和图4-17所示,我们对选择提供真实有效的应急方案的企业如何衡量应急方案的有效性和真实性进行了进一步调研。通过对衡量应急方案有效性的指标进行分析,我们发现72.4%的受调研企业通过现金回流测算衡量中小企业应急方案的有效性,50.0%的受调研企业通过财务指标现状衡量中小企业应急方案的有效性,而只有13.3%的受调研企业通过营收规模预期衡量中小企业应急方案的有效性。这说明在衡量应急方案的有效性时,金融机构更加关注中小企业在发生紧急情况时资金回笼的情况和能力,同时也比较关注中小企业自身实际的财务状态。此外,通过对衡量应急方案真实性的指标进行分析,我们发现70.4%的受调研企业通过数据匹配衡量中小企业应急方案的真实性,67.3%的受调研企业通过现场调研衡量中小企业应急方案的真实性,59.2%的受调研企业通过财务信息衡量中小企业应急方案的真实性,而只有21.4%的受调研企业通过政府信息衡量中小企业应急方案的真实性。这说明在衡量应急方案的真实性时,金融机构认为不同场景下多维数据的交叉验证,更能保证应急方案的真实性,同时,以现场调研信息和中小企业财务信息作为辅助信息,来帮助进行应急方案真实性的判断。

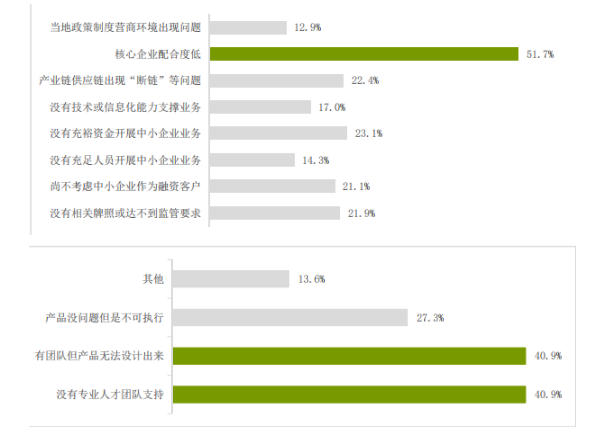

如图4-19所示,在这部分认为有其他放贷阻力的受调研企业中,最突出的问题是核心企业配合度低,不愿意不确权、不共享信息等(51.7%),只有12.9%的受调研企业认为当地政策制度营商环境出现了问题。此外,产业链供应链“断链”、技术或信息化能力难以支撑业务、没有充足资金和人员以及没有相关牌照、达不到监管要求也是部分阻碍金融机构给中小企业放贷的原因。如图4-20所示,通过认为没有充足人员开展中小业务的企业进行进一步调研,我们发现,没有专业人才团队支持(40.9%)和有团队但产品无法设计出来(40.9%)是最主要的两个原因。这也说明了对于中小企业放款这一业务,其场景和风险情况更为复杂,业务开展需要更多专业的人才支持。

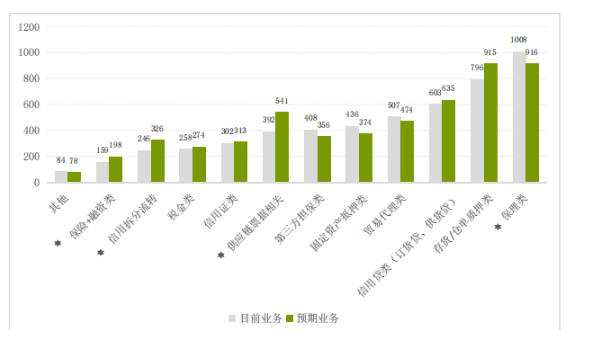

如图4-21所示,通过对比受调研企业现有业务与预期业务的情况,我们发现,除贸易代理类、第三方担保类、固定资产抵押类外,其他各类业务(不管是传统还是非传统)的得分都有所增长。而根据《疫情下企业融资与供应链金融调研报告2020》的数据,在2020年的调查中,固定资产抵押和第三方担保两类传统业务都有所增长。通过对比我们发现,尽管固定资产抵押、第三方担保是比较稳妥的风控措施,但由于会降低中小企业业务的放款量,大部分受调研企业选择降低其业务占比,这也说明了经济复苏,金融机构认为风险面向好,对中小企业融资业务更加有信心。保理类业务一如既往是大部分调研企业最看重的业务。此外,供应链票据相关业务、信用拆分流转业务以及保险+融资类业务未来将会收到比较大的关注。与其他业务相比,供应链票据相关业务、信用拆分流转业务和保险+融资类业务更依赖数据的作用和银保协作,其他的业务则更依赖对(固定资产、货物)资产的把控、第三方的信用、主体征信约束,这也体现出一个趋势,即数据和金融协作在中小企业融资服务中将发挥更加不可代替的作用。

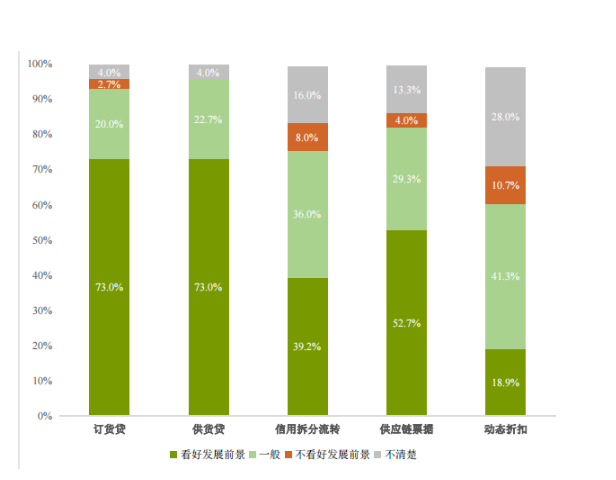

如图4-22所示,通过进一步针对供应链票据、订货贷、信用拆分流转、供货贷和动态折扣五种融资产品服务进行调研,我们发现,73%的受调研企业看好订货贷和供货贷的发展前景,52.7%的受调研企业看好供应链票据的发展前景,而不看好动态折扣受调研企业占比最高,达到了10.7%。

此外,针对纯数据信用贷,受调研企业表示目前阻碍信用贷发展和采用的首要因素是数据,包括数据的透明性、标准化、可得性、丰富性、真实性、有效性、时效性、颗粒度等诸多维度,此外,数字技术应用深度、数据篡改和道德风险、数据建模专业人才与数据理解、市场教育和企业认知、政府监管与政策灵活度、银行与金融机构对数据和模型的采信度、核心企业配合度、资金方的准入要求、模型训练资金成本、中小企业数字化转型能力、信息孤岛与跨产业数据互联、数据安全相关法律等也是重要影响因素。

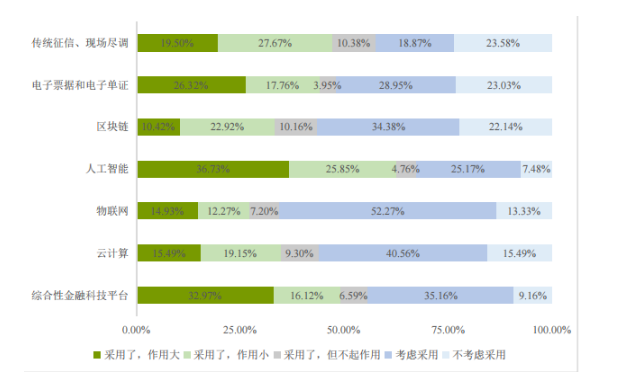

金融科技是技术驱动的金融创新,根据“贵公司目前在中小企业融资产品服务中,下列手段对促进融资服务的作用大小”调查结果,(1)相关手段的采纳率由高至低依次是人工智能(67.35%)、综合性金融科技平台(55.68%)、传统征信和现场尽调(57.55%)、电子票据和电子单证(48.03%)、云计算(43.94%)、区块链(43.49%)和物联网(34.40%)。(2)人工智能、综合性金融科技平台、电子票据和电子单证应用效果良好,多数企业考虑未来采用。(3)区块链、云计算、物联网的应用效果不及预期,较多企业或持观望态度,当前尚未采用但考虑未来采用。(4)传统征信和现场尽调的作用较小,较多企业不考虑采用,传统模式日渐式微。

除上述手段技术之外,部分企业表示对OCR识别、生物特征识别、信息格式化抓取、生成式人工智能、电子签章、区块链溯源、开源数据建模、联邦学习、评分模型、隐私计算、区块链数字资产技术存在需求,希望在信息真实性校验、发票文字识别与真伪辨别、标准化建立和对齐、电子发票普及与网联、数据信用形成、数据风控画像、数据调取智能比对等方面提高效率或增进能力。

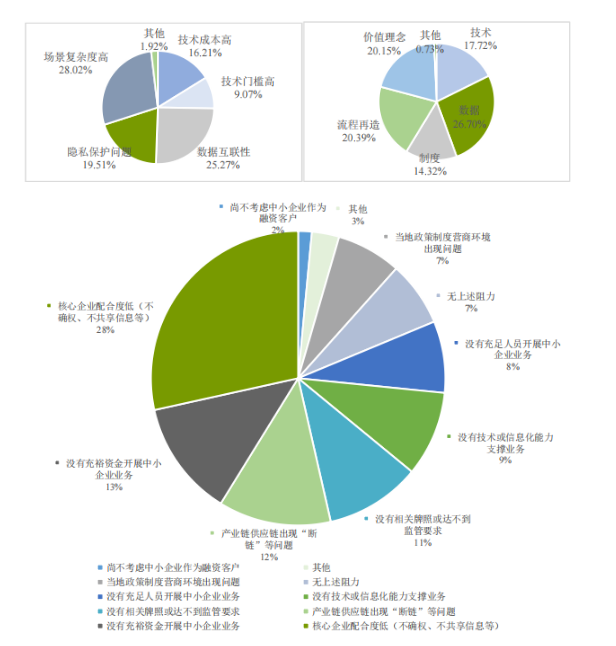

对于金融科技的应用和发展,场景复杂度高(28.02%)、数据互联性(25.27%)、隐私保护问题(19.51%)被认为是金融科技应用的三大挑战;数据(26.7%)、流程再造(20.39%)、价值理念(20.15%)被认为是金融科技创新发展的三大关键要素。